Was ist der maximale Verlust

Eine der wichtigsten Risikokennzahlen ist der maximale Verlust. Auch wenn der maximale Verlust weniger Beachtung findet als die Sharpe-Ratio ist er doch ein wichtiger Einflussfaktor auf die Investitionsentscheidungen und das Anlageverhalten von Börsianern.

Bevor wir uns mit der Bewertung, dem Nutzen und den Lehren aus der Risikokennzahl des maximalen Verlusts beschäftigen können, müssen wir verstehen was der maximale Verlust eigentlich ist und wie man ihn berechnet.

Der maximale Verlust (engl. „Maximum Drawdown“; Abk. „max. DD.) gibt den maximalen kumulierten Verlust einer Investition innerhalb des Betrachtungszeitraums an. Er stellt die größte Differenz zwischen einem erreichten Höchststand und einem darauffolgenden Tiefpunkt dar. Anlegern dient er als eine wichtige Risikokennzahl unter weiteren Investmentkennzahlen bei der Entscheidungsfindung.

Berechnung des Maximum Drawdown

Der Maximum Drawdown wird, aus Gründen der Vergleichbarkeit, in Prozent angeben. Je höher der Prozentwert, desto höher die erlittenen Verluste.

Zur Berechnung des maximalen Verlusts multipliziert man das Kurstief mit 100 teilt dies durch den vorher erreichten Hochpunkt und zieht zum Schluss 100 ab, um den maximalen Verlust in Prozent zu erhalten:

maximaler Verlust = (Kurstief*100/ Hochpunkt) – 100

Beispiel:

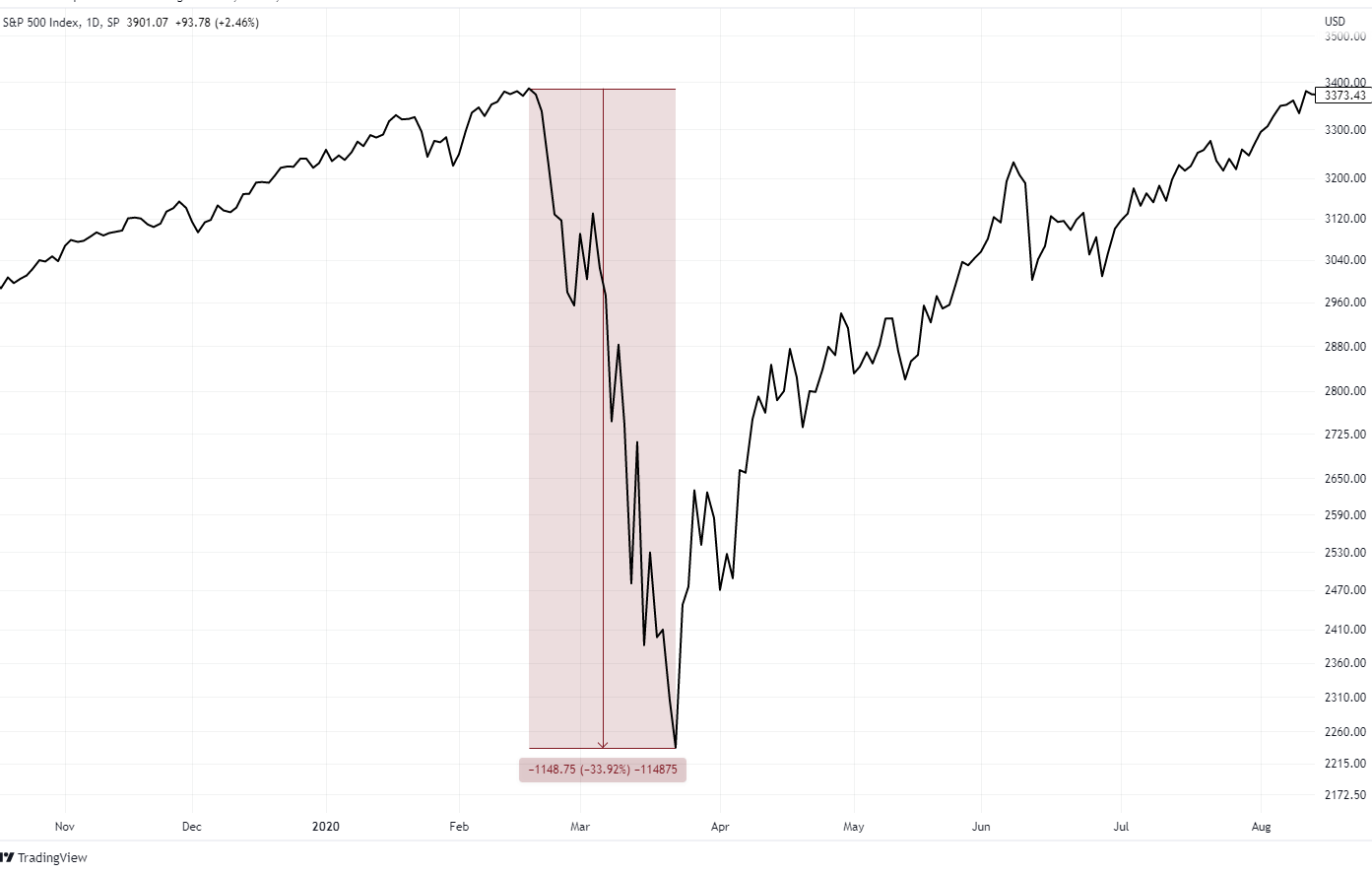

Am 23.03.2020 fand der S&P500 seinen Tiefpunkt bei einem Schlusskurs von 2237,4. Das vorher erreichte Allzeithoch war am 19.02.2020 mit einem Schlusskurs von 3386,15. Somit liegt der maximale Verlust des SPX im Jahr 2020 bei ca. -33,92%.

| Index | Dot.com-Blase | Finanzkrise | Corona-Crash | Bärenmarkt im Jahr 2022 |

|---|---|---|---|---|

| MSCI World | -53,6 | -53,87 | -34,44 | -26,67 |

| DAX | -72,68 | -54,77 | -38,78 | -26,4 |

| S&P500 | -49,23 | -56,34 | -33,92 | -25,43 |

| NASDAQ | -77,93 | -53,71 | -28,25 | -35,48 |

Den Maximum Drawdown kann man auch anhand des fortlaufenden Kurses berechnen. Wenn man in Excel in der Spalte A das Datum hat und in der Spalte B den Wert des Portfolios, den Aktienkurs oder Indexstand sieht die Excel Formel zur Berechnung des Maximum Drawdown wie folgt aus:

=MIN((B1-MAX($B$1:B1))/MAX($B$1:B1),0)

Gründe den maximalen Verlust zu beachten

1. Mathematik

Der erste Grund warum die Beachtung des maximalen Verlustes wichtig ist, ist ein mathematischer.

Ein Verlust von 50% ist nicht doppelt so schwerwiegend wie ein Verlust von 25%, sondern die benötigte Performance, um wieder zum alten Hoch aufzuschließen, vervierfacht sich auf 100%.

Je höher der maximale Verlust, desto exponentiell höher muss die nachfolgende Performance sein, um wieder in die Gewinnzone zu kommen. Die nachfolgende Tabelle verdeutlicht dies:

| Verlust in % | Benötigte Performance, um den Verlust auszugleichen, in % |

|---|---|

| 5 | 5,26 |

| 10 | 11,11 |

| 20 | 25 |

| 30 | 42,86 |

| 40 | 66,67 |

| 50 | 100 |

| 60 | 150 |

| 70 | 233,33 |

| 80 | 400 |

| 90 | 900 |

| 95 | 1900 |

2. Psychologie

Der praxisnähere und damit wahrscheinlich wichtigere Grund ist die Anlegerpsychologie. Wir Menschen sind emotionale Wesen, wir werden nicht zum homo oeconomicus nur weil es um unser Geld geht. Ich würde sogar behaupten gerade im Investmentbereich bestimmen uns Emotionen deutlich mehr als in anderen Themen. Welches zu irrationalen, und damit meist schlechten, Entscheidungen führt.

Zu diesem Thema gibt es zahlreiche Studien. So kamen die Psychologen Daniel Kahnemann und Amos Tversky im Rahmen der von ihnen entwickelten Prospekt-Theorie zu dem Ergebnis, dass Menschen Verluste emotional mehr belasten als Gewinn sie erfreuen. In ihren Experimenten stellte sich heraus, dass der Faktor mit dem Menschen Verluste stärker gewichten zwischen 1,5 und 2,5 liegt.

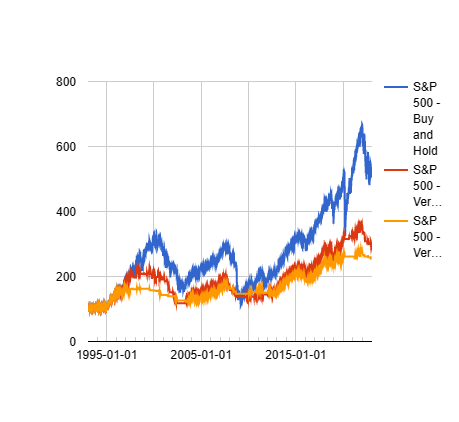

Dieses Phänomen ist als Verlustaversion bekannt und ist ein Grund dafür warum die Anlagestrategie des Buy-and-Hold in ETFs für die meisten Menschen nicht funktioniert. Selbst der positive Erwartungswert dieser Strategie hilft dem Anleger nicht über die sehr schmerzlichen, wenn auch temporären, Verluste hinweg, sodass er ausgerechnet im Marktcrash seine Anteile verkauft. Dies weiter auszuführen führt an dieser Stelle zu weit, weswegen ich gesondert auf dieses Thema eingehen werde.

3. Wiederbeschaffungskosten

Der dritte Grund weshalb Anleger auf den maximalen Verlust einer Strategie, eines Fonds/ETFs wert legen sollten sind die Wiederbeschaffungskosten. Je älter ein Anleger ist, desto höher sind die Wiederbeschaffungskosten einmal erlittene Verluste wieder auszugleichen.

Wir Menschen werden mit zunehmenden Alter risikoaverser und dies aus gutem Grund. Zum einen hat ein junger Mensch deutlich mehr Zeit Verluste wieder auszugleichen. Wer noch am Anfang seiner Investmentkarriere steht dem spielt die Zeit in die Hände. Wir alle kennen das Rendite-Dreieck des DAX, MSCI WORLD oder S&P500 in denen es keinen 15 Jahreszeitraum gibt in dem seine Anlage negativ rentiert hätte.

Zum der zweite Teil aus denen sich die Wiederbeschaffungskosten zusammensetzt, neben der Zeit, ist der absolute Wert des Portfolios. Junge Anleger sparen einen wesentlich höheren Teil in Bezug auf ihren Gesamtdepotstand als ältere. Für sie sind Verluste von geringere Bedeutung, da sie einen Großteil der erlittenen Verluste durch Zuzahlungen auffangen können.

Nähert sich der Anleger seinem Ruhestand sind Depotrückgänge weitaus gravierender. Es ist durchaus nicht ungewöhnlich, dass 55 jähriger Anleger mit einem Depotwert von ca. 200.000€ nur noch eine Sparquote, bezogen auf seinen Depotwert, von 4% hat, also 8000€ pro Jahr. Der gleiche Anleger hat mit 30 Jahren und einem Depotwert von 10.000€ und einer jährlichen Sparrate von 4000€, also ganzen 40%, angefangen.

Ist man einem in Rente gegangen und zahlt nicht mehr auf sein Depot ein, sondern tätigt man bereits Entnahmen oder ist auf sie sogar angewiesen, sind große Verluste (>15%) nicht mehr hinnehmbar.

Zeit im Verlust

Neben dem maximalen Verlust ist es für einen Investor auch von Bedeutung wie lange er im Verlust liegt. So war der „Bärenmarkt“ von Anfang 2020 mit seinen wenigen Wochen deutlich einfacher zu ertragen als die Finanzkrise 2008. Ganz zu schweigen von dem bis heute andauernden im Verlust liegenden japanischen Nikkei Index, der seit seinem Allzeithoch am 29. Dezember 1989 nicht mehr in die Gewinnzone finden konnte.

Die Zeit im Verlust gibt an wie lange ein Fonds/ETF unterhalb einer Verlustschwelle notierte. In der Regel wird ein Schwellenwert von -5% als Verlustzone definiert. Alle Verluste über der Schwelle von 5% vom Hoch gelten als normale Marktbewegungen und finden daher keine Beachtung.

Fazit

Der maximale Verlust ist eine wichtige Risikokennzahl eines Portfolios bzw. einer Strategie. Jeder Anleger, insbesondere ältere, sollten aufgrund der mathematische und psychologischen Gründe sowie den Wiederbeschaffungskosten auf den maximalen Verlust achten.

Welcher maximale Verlust für einen persönlich ertragbar bzw. hinnehmbar ist muss jeder Anleger anhand seiner Risikotragfähigkeit individuell bestimmen. Wichtige Faktoren sind das Alter, die Sparquote in Bezug auf den Depotwert und die allgemeine Risikoneigung.