Der VVIX gibt die Volatilität der Volatilität an. Ihn kann sowohl als Umkehrindikator nutzen als auch um Trendbrüche frühzeitig zu erkennen. Damit ist er für den Handel von Aktien, ETFs und der Volatilität ein nützlicher Tradingindikator.

I. Was ist der VVIX

Der VVIX Index ist einer von vielen Volatilitätsindices, die von der Cboe (Chicago Board of Option Exhange) veröffentlicht werden. Er quantifiziert die Erwartung zukünftiger Veränderungen der Volatilität. Entsprechend der Stimmung am US-Aktienmarkt kann der VVIX unvermittelt und sehr stark schwanken.

II. Nutzen des VVIX

Je nach Anlage- und Handelsstrategie kann man den VVIX unterschiedlich nutzen. Unabhängig von seiner spezifischen Anwendung im Handel lassen sich einige Grunderkenntnisse über den VVIX festhalten. Nach der statistischen Auswertung der historischen Daten kann man den VVIX auf zwei Weisen für seinen Handel nutzen.

a)Grunderkenntnisse

aa) Indexstand

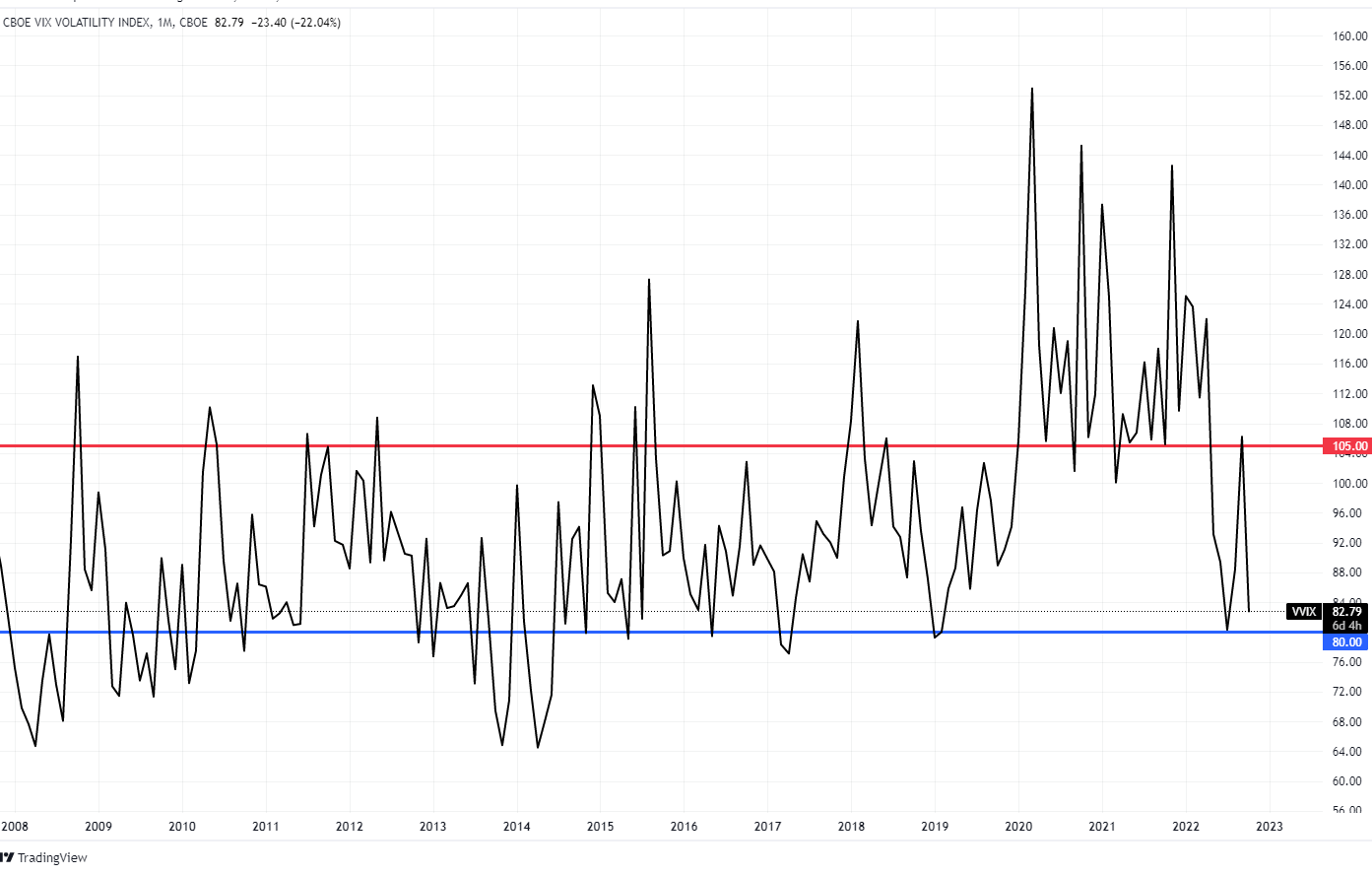

Je höher der VVIX, desto größer ist die Unsicherheit im Markt. Während niedrige VVIX Stände von einer gewissen Zuversichtlichkeit der Marktteilnehmer zeugen.

Auf diese Faustformel lässt sich die Interpretation des VVIX Indexstandes reduzieren. Dabei sind besonders die folgenden Levels entscheidend:

hoch: ab 105

normal: von 80 bis 105

niedrig: unter 80

Ab einem VVIX von ca. 105 gilt, dass der Markt besonders schwankungsanfällig ist, von einem Wert von 80 bis 115 ist der VVIX „normal“ und unter einer Schwelle von 80 ist der Index, historisch betrachtet, besonders niedrig.

bb) Verhalten des VVIX

Die Bewegungen im VVIX zeichnen sich im Wesentlichen durch zwei Merkmale aus:

– die Unvermitteltheit der Anstiege und Rückgänge

– die Größe und Schnelligkeit der Ausschläge nach oben

Mit diesem Verhaltensmuster ähnelt der VVIX allen anderen Volatilitätsindices. Er spiegelt den sich schnell und schlagartig vollziehenden Gemütsumschwung der Anleger von überschwänglich zu hoffnungslos und umgekehrt wieder.

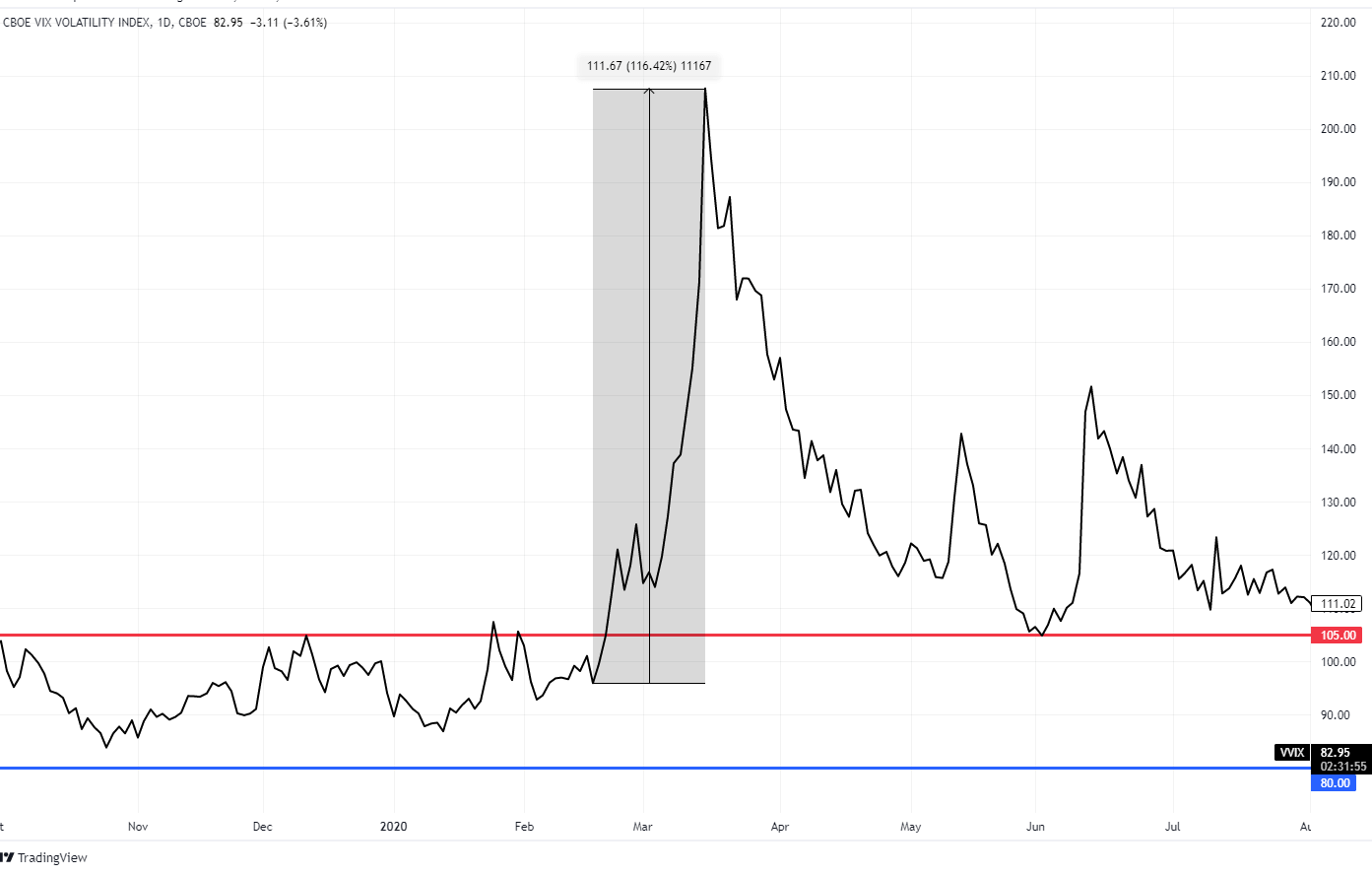

Besonders deutlich wird dieses Verhalten am Beispiel von 2020:

b)Statistische Auswertung

Unabhängig davon wie man den VVIX Index für seinen Handel nutzen möchte ist es wichtig ein genaues Bild von ihm zu haben. Damit man verlässliche Schlüsse für sein Anlageverhalten ziehen kann braucht man ein solide Grundlage. Diese Grundlage für die Entscheidungsfindung erhält man durch eine statistische Auswertung der historischen Indexstände des VVIX.

Das Ergebnis dieser Auswertung sieht folgendermaßen aus:

| niedrigster Wert | 59,74 |

| unteres 1-Prozent | 65,43 |

| unteres Viertel | 81,67 |

| Modalwert* | 84 |

| Median | 90,19 |

| Durchschnitt | 93 |

| oberes Viertel | 101,85 |

| oberes 1-Prozent | 143,17 |

| höchster Wert | 207,59 |

*auf ganze Stellen gerundeter Wert, der am häufigsten vorkommt

Der VVIX zeichnet sich dadurch aus, dass der nach kurzen sehr starken Anstiegen zügig auf „normale“ Werte zurückfällt. Der normale Bereich des VVIX liegt zwischen 80 und 95. In diesem Bereich bewegt sich der VVIX 40% der Zeit. In diesen Abschnitt liegt sowohl der Modalwert des VVIX bei 84, als auch der Durchschnitt des VVIX bei 93 und der Median des VVIX bei 90.

Mit Hilfe der Darstellung in Quintale unterteilt man die historischen Daten des VVIX in Abschnitte von jeweils 20%. Daran lässt sich das Verhalten des VVIX aus langen Perioden relativer Stabilität und kurzweiligen Anstiegen verdeutlichen.

0 bis 0,2 | 0,2 bis 0,4 | 0,4 bis 0,6 | 0,6 bis 0,8 | 0,8 bis 1 |

60 bis 80 | 80 bis 85 | 85 bis 95 | 95 bis 105 | 105 bis 210 |

(gerundet auf die nächste 5er-Stelle)

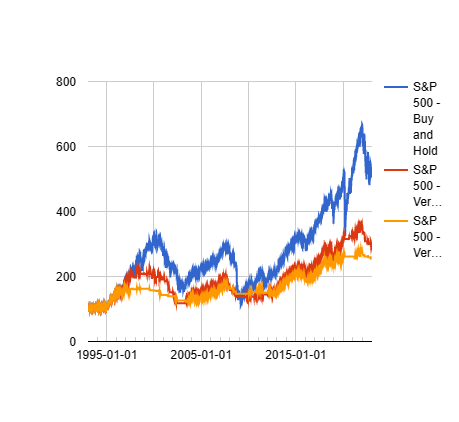

c)Umkehrindikator

Da wir nun eine solide Datengrundlage haben und das typische Verhalten des VVIX kennen, können wir uns dem Nutzen für den Handel zuwenden. Am verbreitetsten ist es den VVIX als Umkehrindikator zu verwenden. Also dann zu kaufen, wenn der VVIX einen bestimmten Wert überschritten hat.

Beispiel: Steigt der VVIX über 130 mache ich …

Die Investmentthese, die diesem Ansatz zugrunde liegt ist die, dass wenn eine sehr hohe Nachfrage nach Absicherung besteht und die Marktteilnehmer besonders unsicher über die zukünftige Entwicklung, im Besonderen in Bezug auf die Volatilität, sind, die Tiefs im Aktienmarkt und die Hochpunkte in der Volatilität nahe sind.

Verkürzt: ETFs, Aktien kaufen und Volatilität shorten, wenn der VVIX besonders hoch ist.

Dieser Ansatz folgt aus der Betrachtung der historischen Daten. Statistisch gesehen ist der VVIX nur sehr kurze Zeit über einem Schwellenwert von bspw. 130 oder 140 (101-Mal über 130; 47-Mal über 140 seit 2007). Aufgrund der hohen Korrelation und dem negativen Beta zum S&P500 eignet sich der VVIX gut als Umkehrsignalgeber für den Aktienmarkt und die Volatilität.

Wenn man diesem Ansatz folgt, würde man bei Überschreitung des Schwellenwertes, Trades aufsetzten, die von einem steigenden Markt bzw. einem Rückgang der Volatilität profitieren.

Bei der Verwendung des VVIX als Umkehrindikator geht man das Risiko ein, dass der Markt weiter fällt und die Volatilität weiter steigen kann. Nur weil der VVIX besonders selten oberhalb eines bestimmten Schwellenwertes lag bedeutet dies nicht, dass er nicht noch weiter steigen kann bzw. der Markt augenblicklich drehen muss.

d)Trendbruch

Die zweite Möglichkeit den VVIX für den Handel zu nutzen ist ihn als Indikator für einen Trendbruch zu verwenden. Dabei definiert man einen Bereich in dem sich der VVIX bewegt und knüpft an diesen Bereich ein Verhalten.

Beispiel: Verlässt der VVIX den Bereich von 90 bis 105 handle ich so …

Grundgedanke dieser Verwendung des VVIX ist, dass während steigender Aktienmärkte weniger Unsicherheit und Absicherungsbedürfnis besteht und auch keine übermäßigen Schwankungen bzw. kein Anstieg der Schwankungsbreite erwartet wird. Sollte dann aber der VVIX doch aus diesem Bereich ausbrechen, folgt daraus der Bruch des andauernden Trend.

Verkürzt: Verlässt der VVIX den Bereich ist der aktuelle Trend gebrochen.

Diese Verwendung des VVIX beruht auch auf der Betrachtung der historischen Daten. Und zwar auf der Beobachtung, dass der VVIX in einem bestimmten Bereich verweilt während der Aktienmarkt aufwärts tendiert. Verlässt der VVIX diesen Bereich könnte es darauf hindeuten, dass der Aktienmarkt gerade im Begriff ist zu fallen oder noch weiter fallen könnte.

Wenn man diesem Ansatz folgt, würde man beim Ausbrechen aus dem Bereich seine bestehenden Positionen schließen und ggf. neue z.B. eine Absicherung eröffnen.

Nutzt man den VVIX, um Trendbrüche zu erkennen, läuft man Gefahr entweder zu früh aus einem vermeintlich beendeten Trend auszusteigen bzw., wenn man den Bereich weiter fasst, erst zu spät aus einem schon längst beendeten Trend herauszukommen.

e)Fazit und eigene Meinung

Der VVIX ist grundsätzlich sowohl als Umkehrsignal als auch als Trendbruchindikator geeignet, wenn man ihn nicht isoliert betrachtet. Wenn man sich entschließt den VVIX in seinen Entscheidungsfindungsprozess miteinzubringen sollte er als einer unter weiteren Punkten zur Handelsentscheidung führen. Dies hängt vom Anlegertyp ab, ob man „Trendfolger“ oder ein „Contrarian“ ist.

Aus dem typischen Verhalten des VVIX folgt, dass, wenn man den VVIX für seinen Handel nutzen möchte, ihn börsentäglich betrachten muss. Ob man ihn auf Schlusskursbasis, so wie hier, oder sogar Intraday für seinen Handel nutzt, hängt vom eigenen Handelsstil ab. Der VVIX eignet sich für besonders aktive Anleger und Händler.

III. Korrelation zum SPX

Um den VVIX als Indikator für die Bewegungen im Aktienmarkt zu verwenden wird die Korrelation zwischen ihm und dem S&P500 benötigt. Der Korrelationskoeffizient sollte daher möglich nahe an 1 bzw. im Falle des VVIX nahe an -1 liegen.

Die historische Korrelation zwischen dem S&P500 und dem VVIX liegt bei -0.4841. Im Grund fällt der VVIX, wenn der S&P500 steigt und umgekehrt. Damit wird grundsätzlich die Annahme bestätigt, dass bei steigenden Aktien weniger Nachfrage nach Absicherung besteht. Sowie das fallende Kurse zu einer Ausweitung der erwarteten Schwankungsbreite der Volatilität führt.

IV.Verhältnis VVIX zu VIX

Gerade im amerikanischen Raum ist das Verhältnis von VVIX zu VIX ein beliebter Umkehrindikator.

Um die Ratio von VVIX zu VIX zu erhalten teilt man die Schlusskurse des VVIX durch die des VIX. Nach weit verbreiteter Auffassung signalisiert eine Ratio von unter 3,5 von VVIX zu VIX eine Kapitulation am Finanzmarkt. Bei Unterschreitung dieses Verhältnisses sollen, in Antizipation einer Bodenbildung, ETFs, Aktien und andere Produkte gekauft werden.

V. Handelbare Produkte

Der VVIX ist nicht handelbar. Er ist nur als Indikator verwendbar, um andere Produkte zu handeln. Am naheliegendsten sind die VIX Futures bzw. deren Optionen, auf die sich der VVIX unmittelbar bezieht. Im Bereich der Volatilität kann man auch Produkte (VXX, UVXY, SVXY), die auf die VIX-Futures aufgelegt werden, mit Hilfe des VVIX handeln.

Des Weiteren kann man aufgrund der negativen Korrelation zum S&P500 den VVIX als Signalgeber zu nutzen um ETFs oder einzelne Aktien und Optionen auf diese zu handeln.

VI. Berechnung (White Paper)

Für die Berechnung des VVIX verwendet die Cboe die Optionen auf die VIX-Futures. Als Grundlage wird ein hypothetischer VIX-Future mit einer Laufzeit von 30 Tagen gebildet. Dazu werden der am nächsten am Verfall liegenden und der am zweit nächsten am Verfall liegende VIX-Future so gewichtet, dass eine durchschnittliche Laufzeit von 30 Tagen entsteht. Die Methode gleicht der Berechnung des VIX.

Die Optionen auf die verbleibenden VIX-Futures mit längeren Laufzeiten bleiben für die Berechnung des VVIX außer Betracht.

Dabei folgt die Systematik dem Vorbild des VIX und bezieht sowohl „Out-Of-The-Money“ als auch „At-the-Money-Optionen“ mit ein.