Ist der VIX kaputt? 6 Besonderheiten, die jeder Anleger über den VIX kennen muss.

Es kommt immer wieder vor, dass sich jemand über den VIX beschwert. Ebenso häufig kommt es vor, dass jemand Behauptungen über die Volatilität aufstellt, die darauf schließen lassen, dass die Person die Funktionsweise des VIX nicht verstanden hat.

Auf Twitter, Youtube und anderen sozialen Netzwerken wird der VIX gerne und regelmäßig diskutiert. Nicht ohne Grund wird er als Stimmungsbarometer der Anleger an der Börse bezeichnet. In einigen dieser Beiträge wird der VIX auf unterschiedliche Weise als kaputt oder „broken“ bezeichnet.

Die folgenden Ausführungen lassen sich 1:1 auf alle Volatilitätsindizes übertragen, die sich in ihrer Berechnung am VIX orientieren, wie z.B. der VDAX-new, der VXN oder der VIX India.

Ist der VIX kaputt?

Die Vorwürfe, der VIX sei fehlerhaft, lassen sich in zwei Kategorien einteilen. Zum einen in solche, die darauf beruhen, dass der Autor den VIX und seine Funktionsweise nicht verstanden hat.

– Der VIX ist zu niedrig; der historische Durchschnitt des VIX liegt zwischen 18 und 19, aber in den letzten Monaten hat er die 14 nicht überschritten

– Der VIX ist zu hoch; die historische Volatilität lag bei wenigen Prozent während der VIX weit über 10 notiert

– Der VIX ist zu niedrig; die Schwankungen des Aktienmarktes waren weit höher als der VIX angibt

– Der VIX ist zu hoch; die historische Volatilität im Aktienmarkt lag bei 5%, aber der VIX liegt bei über 12%

Zum anderen die Vorwürfe der VIX sei manipuliert.

– Der VIX spiegelt nicht die tatsächliche Erwartung der Marktteilnehmer in Bezug auf den Aktienmarkt wider

– Der VIX verhält sich unnatürlich und sprunghaft

– Der VIX ist weit höher bzw. niedriger als die tatsächliche Volatilität des Aktienmarktes

Auf jede dieser Aussagen werde ich gesondert eingehen. Nur eins vorweg: Nein, der VIX ist nicht kaputt oder manipuliert. Der VIX verhält sich genau so wie er von der Cboe konzipiert und berechnet wird.

Viele der falschen Aussagen über den VIX lassen sich auf die außerachtgelassenen Eigenheiten dieses besonderen Indexes zurückführen.

1. Der VIX ist ein Sentimentindikator

Der VIX wird berechnet aus den Preisen der SPX-Optionen. Die Preise der SPX-Optionen setzen sich aus bekannten Faktoren, wie der Zeit und dem aktuellen Preis des SPX-Futures zusammen, und dem unbekannten Faktor der Volatilität zusammen. Die unbekannte Volatilität kann nur geschätzt und nicht vorhergesagt werden und richtet sich daher einzig nach den Erwartungen der Marktteilnehmer.

Der VIX beruht maßgeblich auf menschlichen und maschinellen Schätzungen der zukünftigen Volatilität. Diese Schätzungen werden durch die unterschiedliches Faktoren beeinflusst, wie der aktuellen Marktrichtung, Trends in der Volatilität, saisonalen Muster und den potenziellen Auswirkungen besonders wichtiger, bevorstehender Ereignisse. Besonderen Einfluss auf die Volatilitäserwartung und damit auf den VIX haben Ankündigungen der Notenbanken, insbesondere der FED, Wahlen oder die Veröffentlichung makroökonomischer Kennzahlen.

Beispiel anhand der Präsidentschaftswahlen im Oktober 2020 in den USA:

Wenn die Lage ungewiss oder beängstigend ist, wie beim Ausbruch der COVID-Pandemie im Jahr 2020, und die Märkte einbrechen, zahlen die Anleger eine Prämie für Put-Optionen, was den Wert des VIX in die Höhe treibt. Daher kommt auch der inoffizielle Titel des VIX als „Fear Gauge“ (dt. Angstmesser).

Der VIX spiegelt also die Erwartung der Marktteilnehmer wird und ist daher ein Sentimentindikator. Schon aus diesem Grund ist der VIX nie zu hoch oder zu niedriger, er ist genau da wo die Summe aller Marktteilnehmer die zukünftige Volatilität erwarten.

So kann es dazu kommen, dass der VIX sich nicht in die entgegengesetzte Richtung wie der S&P 500 Index bewegt, sondern in die dieselbe Richtung tendiert. Einige denken, wenn sie sehen, dass der VIX sinkt, obwohl der SPX ebenfalls fällt, dass der VIX kaputt oder manipuliert ist. Der VIX ist jedoch nicht perfekt negativ zum S&P 500 korreliert. Die Korrelation zwischen VIX und S&P 500 liegt bei (nur) -0,7. In 30 % der Fälle bewegt sich also der VIX in dieselbe Richtung wie der S&P 500.

2. Der VIX nutzt Kalendertage

Wie wir alle wissen wird nicht 24/7, 365 Tage im Jahr an der Börse gehandelt. Zum einen pausiert der Börsenhandel für Aktien, Anleihen und andere börsengehandelte Produkte an Wochenenden aber auch an besonderen Feiertagen. So kommt es, dass nur an durchschnittliche 252 Tagen im Jahr ein Börsenhandel stattfindet.

Der VIX benutzt bei seiner Heranziehung von SPX-Optionen mit einer durchschnittlichen Restlaufzeit von 30 Tagen Kalendertage und nicht Börsenhandelstage. Dies wäre für sich genommen kein Problem, jedoch benutzen andere Volatilitätsindices Börsenhandelstage für ihre Berechnung. Die historische Volatilität wird berechnet anhand der tatsächlichen Schwankungen, welche naturgemäß nur an Börsenhandelstagen stattfinden.

Bei der Frage welche dieser beiden Ansätze besser oder schlechter ist gibt es keine eindeutige Antwort. Die Annualisierung nach Kalendertagen hat den Vorteil Konflikte mit unterschiedlichen Handelskalendern in den einzelnen Ländern aufgrund verschiedener Feiertage und anderer unvorhersehbarer Probleme zu umgehen. Dies führt jedoch dazu, dass die Kalenderbetrachtung dazu neigt, die tatsächliche Marktvolatilität über zu bewerten.

Aus diesem Grund sind die im Internet weit verbreiteten Gegenüberstellungen von historischer Volatilität und VIX meist falsch. Die historische Volatilität lässt sich nur dann mit dem VIX vergleichen, wenn man die unterschiedlichen Betrachtungszeiträume (Kalendertage/Börsenhandelstage) berücksichtigt. Dazu bedarf es eines Skalierungsfaktors, um Daten verschiedener Volatilitätsindices mit verschiedenen Messzeiträumen aussagekräftig vergleichen zu können.

Bevor man sich zu einer Aussage hinreißen lässt, der VIX sei kaputt, weil er höher bzw. niedriger ist als die historische Volatilität, sollte man überprüfen, ob man beide Daten mit Hilfe eines Skalierungsfaktors vergleichbar gemacht hat.

3. Der VIX beinhaltet oft eine Kostenprämie

In den Optionspreisen auf den SPX, aus denen der VIX berechnet wird, sind Kosten der Liquiditätsanbieter enthalten, die den Preis der Optionen erhöhen. Diese Kostenkomponente erhöht den Preis der Optionen, welches dazu führt, dass der VIX höher ist als es die tatsächliche Marktvolatilität diktieren würde.

Die Optionspreise werden durch Betriebs- und Transaktionskosten, wie Kapitalkosten, Risikobeschränkungen, Gewinnanforderungen und Rechenkosten, der Marketmaker erhöht. Diese Kostenprämie führt dazu, dass der Wert des VIX in ruhigen Marktphasen einige Prozent über der tatsächlichen Marktvolatilität liegt.

Des Weiteren schafft eine gewisse Grundnachfrage nach SPX-Optionen und die Kosten der Liquiditätsanbieter eine effektive Untergrenze für den VIX, der in der Vergangenheit bei etwa 9 lag. Der tiefste Wert des VIX liegt bei 8,84, welcher im Jahr 2017 erreicht wurde. Für eine genauere Aufschlüsselung der historischen Verteilung des VIX klicken Sie auf diesen Link.

4. Der VIX ist keine Glaskugel

In vielen Kommentaren wird dem VIX eine geradezu hellseherische Kraft angedichtet. Aufgrund des aktuellen VIX Niveaus müsse der Aktienmarkt dieses oder jenes tun. Der VIX hat weder die Kraft die Zukunft vorherzusagen noch wurde er mit diesem Gedanken designet.

Laut der Cboe, dem Herausgeber des VIX, wurde der VIX so konzipiert, dass er „die übereinstimmende Meinung der Anleger zur erwarteten künftigen (30-tägigen) Aktienmarktvolatilität widerspiegelt“.

Im Grund spiegelt der VIX also die Erwartungen der breiten Masse wider, welche erfahrungsgemäß häufiger falsch als richtig ist. Damit ist der VIX ein Sentimentindikator und kein verlässlicher oder gar mathematisch zwingender Signalgeber. Mehrere Studien haben gezeigt, dass der VIX Marktzusammenbrüche nicht zuverlässig vorhersagt.

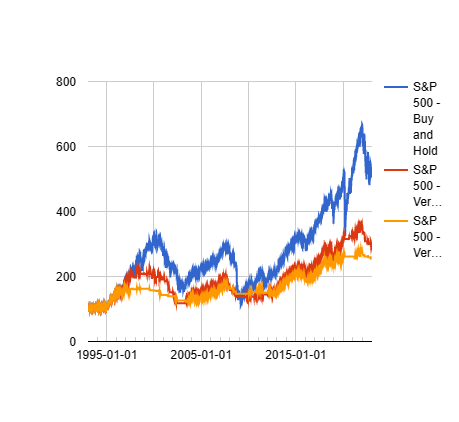

Des Weiteren gehen viele Marktteilnehmer und Algorithmen von zwei Prämissen aus, die den Wert des VIX stark beeinflussen. Zum einen sind sie der Ansicht, dass die morgige Volatilität (bzw. die der nächsten 30 Tage) der heutigen Volatilität sehr ähnlich ist. Sowohl Trendfolgemodelle als auch ein gewisser „recency bias“ führen zu dieser Annahme. Ist die Volatilität in der jüngeren Vergangenheit niedrig und weiter fallend wird dies auch für die Zukunft angenommen, welches wiederum die Volatilität drückt und zu einer selbsterfüllenden Prophezeiung werden kann.

Zum anderen wissen die Marktteilnehmer, dass die Volatilität dem Phänomen der „Mean Reversion“ unterliegt. Sie kehrt über kurz oder lang zu ihrem Mittelwert zurück.

5. Der VIX und die Mean Reversion

Die Volatilität in Anlageklassen verhält sich immer nach einem ähnlichen Muster. Sie kann nicht ins Unendliche steigen aber auch nicht auf Null fallen. Sie unterliegt einer Rückkehr zu einem bestimmten Wert.

Es gibt für diese Eigenschaft der Volatilität den Begriff der Mean Reversion oder der Rückkehr zum Mittelwert. Die Volatilität ist zwar theoretisch unbegrenzt jedoch fällt sie selten unter 10% bzw. notiert sie selten über eine längere Zeit oberhalb von 70%. In diesem Artikel bin ich näher auf die historische Verteilung der VIX-Werte eingegangen.

Die Marktvolatilität bleibt also nicht lange auf einem sehr hohen Niveau, während sie durchaus längere Zeit sehr niedrig sein kann. Bei extremen Hoch- oder Tiefständen beginnt die Volatiltiät sich wieder in Richtung ihres „normalen“ Niveaus zu bewegen.

Im Grunde kann man sich die Volatilität wie ein Gummiband vorstellen. Hält man es locker in der Hand befindet sich das Gummiband in seinem „natürlichen“ oder auch stabilen Zustand. Beginnt man nun an einer Seite des Gummibandes zu ziehen muss man immer mehr Kraft aufwenden um das Gummiband aus seinem natürlichen Zustand zu bewegen. Je weiter man von diesem natürlichen Zustand entfernt ist, desto mehr strebt das Gummiband zurück in seine ursprüngliche Position. Ab einem bestimmten Zeitpunkt geht einem die Kraft aus das Gummiband weiter zu dehnen. Das markiert den Höchststand ab dem das Gummiband sich langsam wieder zurück zu seinem natürlichen Zustand bewegt.

Diesen Gummibandeffekt gibt es auch bei der Volatilität. Dabei muss man jedoch betonen, dass es sich hierbei nicht um ein Naturgesetz handelt, sondern lediglich eine Tendenz widerspiegelt. Bei Extrempunkten in der Volatilität ist es wahrscheinlicher, dass sich dieser außerordentliche Niveau nicht weiter halten lassen wird und die Volatilität sich wieder normalisiert.

Eine Bemerkung sei mir an dieser Stelle noch gestattet. Genau genommen ist die Volatilität nicht einer Mean Reversion, also einer Rückkehr zum Mittelwert, sondern einer Mode Reversion, also einer Rückkehr zum Modalwert, unterlegen.

Der Mittelwert ist der Wert einer Messreihe, der genau „in der Mitte“ steht, wenn man die Messwerte der Größe nach sortiert. Der Modalwert ist hingegen der Wert einer Datenreihe, der am häufigsten vorkommt.

So liegt der Mittelwert des VIX bei bei ca. 17,5 während der Modalwert zwischen 12 und 13 liegt. Auch die Volatilität in anderen Assetklassen ist der Rückkehr zum Modalwert unterlegen.

Volatilitätsverteilung einzelner Assetklassen

| Modalwert | Mittelwert | Durchschnitt | |

|---|---|---|---|

| Aktien | zwischen 12 und 13 | 17,8 | 19,65 |

| Gold | 16 | 17,5 | 19 |

| Anleihen | zwischen 58 und 59 | 76,5 | 84 |

| ÖL | 32 | 35,3 | 39,1 |

6. Der Montagseffekt und Wochenendeffekt im VIX

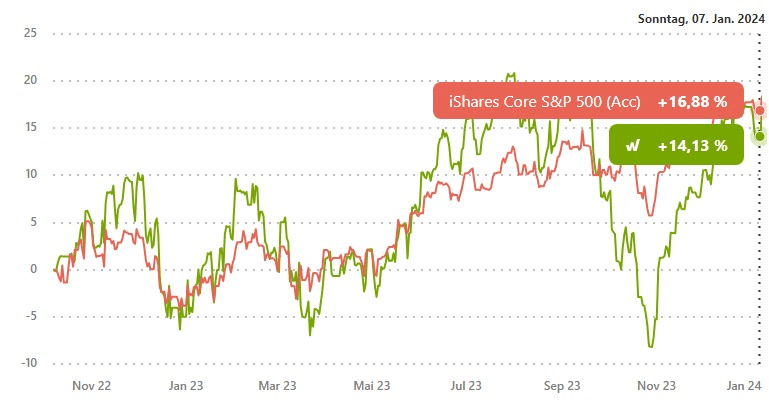

Immer wieder ist auf Twitter zu lesen, dass der VIX kaputt sei oder man im Aktienmarkt vorsichtig sein müsse, weil die Volatilität steigt. Meist sind diese Bemerkungen an einem Montag zu beobachten. Der VIX weist große wochentagsabhängige Muster auf.

Der VIX tendiert dazu an einem Montag, auch ohne Marktveränderung, höher zu sein als an anderen Wochentage. Das umgekehrte Phänomen ist an Freitage zu sehen, wenn der VIX niedriger tendiert, jeweils unabhängig von den Entwicklungen am Aktienmarkt.

Die mittlere prozentuale Veränderung des VIX vom Freitagschlusskurs bis zum Montagseröffnungskurs liegt bei +2,6%. In dem folgenden Diagramm der Seite sixfigureinvesting.com ist dieser Effekt erkennbar.

Dieser Effekt wir als Montags bzw. Wochenendeffekt im VIX bezeichnet. Die Ursachen für diesen Effekt sind umstritten. Fest steht nur, dass dieser Montagseffekt im VIX besteht.

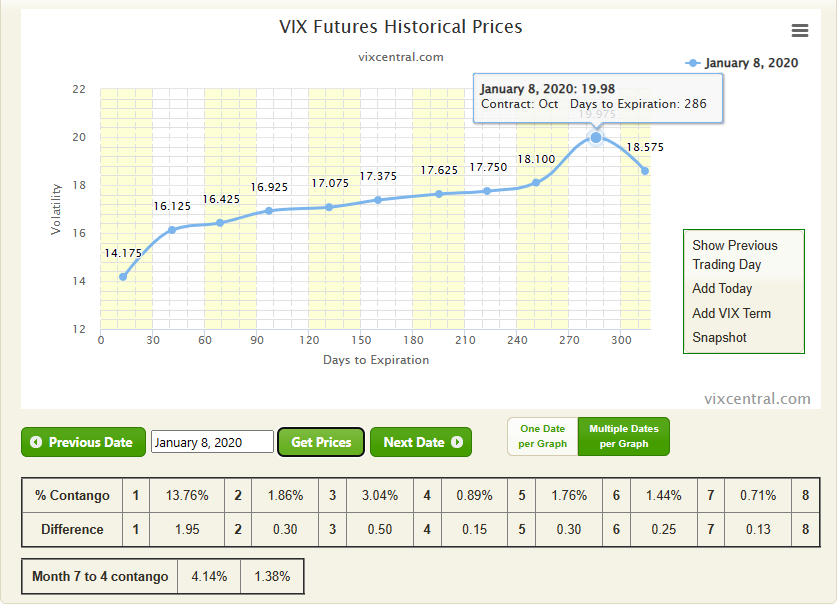

Für den Handel lässt sich diese Anomalie jedoch nicht nutzen. Der Montagseffekt betrifft nur den nicht handelbaren VIX. Die handelbaren VIX Futures sind von ihm nicht betroffen. Wenn man also beobachtet, dass der VIX an einem Montag ansteigt und wissen möchte, ob dies nur auf den Montagseffekt zurückzuführen ist oder es tatsächlich eine steigende Nachfrage nach Absicherung aufkommt, sollte man auf die VIX Futures schauen. Auf der Seite www.vixcentral.com sind sie jederzeit einsehbar.

Die Tücke des Montagseffekt im VIX ist, dass er in allen historischen Daten und auch zukünftigen Daten auftaucht. Wenn man Handelsentscheidungen auf der Grundlage des VIX trifft muss man sich im klaren darüber sein, dass es diesen Effekt gibt, der sich auch nicht einfach aus den Daten herausnehmen lässt. Der oben erwähnte Differenzbetrag von Freitagschlusskurs auf den Eröffnungskurs am Montag von +2,6% ist eben nur ein Mittelwert indem nicht nur der reine Montagseffekt beinhaltet ist, sondern auch reguläre Marktbewegungen.

Im englischsprachigen Raum ist dieses Phänomen als der „Monday Effect“ im VIX bekannt. Unter dem Titel „Don´t Be Fooled by the VIX.“ und „No, the VIX is Not Broken“ wurde auf diesen Sondereffekt aufmerksam gemacht.

7. Fazit: Wie geht man nun mit dem VIX um?

Wie Sie aus dem Artikel lernen können ist der VIX nicht kaputt, aber auch nicht frei von Fehlern. Es gibt viele Punkte auf die man beim Umgang mit der Volatilität und insbesondere mit dem VIX kennen und verstehen muss. Ist der VIX als Indikator deswegen nutzlos?

Nein. Wenn man sich der Besonderheit des VIX bewusst ist kann man sein Handeln entsprechend anpassen. Man muss aber verstehen, was ich auch lernen musste, dass der VIX nicht der heilbringende Superindiaktor ist für den ihn viele Anleger halten und auch ich gehalten hab.

Des Weiteren gibt es inzwischen einige Alternativen zum VIX Index, die versuchen die Probleme die der VIX hat, immerhin ist er über 30 Jahre alt, zu beheben. So gibt es den VOLI Index, der sich aus at-the-money Optionen auf den SPY ETF berechnet. Eine weitere Alternative zum VIX ist der SPIKES Volatility Index mit dem Tickersymbol SPIKE.

Unabhängig davon welchen Volatilitätsindex Sie bevorzugen bleibt jeder Index nur ein Puzzleteil und kein vollständiges Abbild, der sich im Markt befindlichen Volatilität. Volatilität ist meiner Meinung nach eines der spannendsten und ertragreichsten Felder an der Börse eben weil es viele versteckte Feinheiten und Nuancen zu verstehen gibt, die einem einen Vorteil denjenigen gegenüber verschaffen können, die nicht die Zeit investiert haben sie zu verstehen.